Publicado por El Desconcierto el 15 de diciembre de 2017.

Desde noviembre rige una ley que permite a las AFP invertir las cotizaciones de trabajadores y trabajadoras en activos alternativos; la reforma más importante del sistema de AFP desde 2002. La Superintendencia y la Asociación Gremial de AFP argumentan que el objetivo es aumentar las pensiones, pero desde la Fundación Sol y la Coordinadora No+AFP aseguran que esto tiene letra chica: aumentan el riesgo del ahorro de chilenos y chilenas, empeorando el sistema.

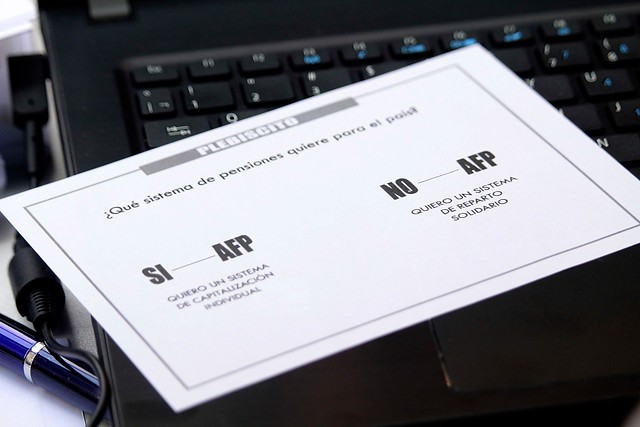

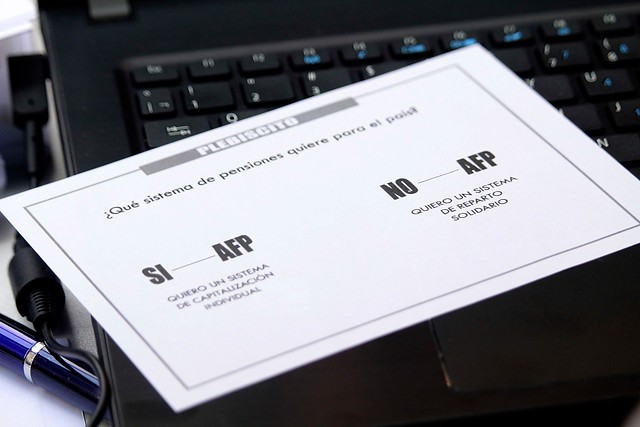

Desde 1980, el sistema de pensiones que existe en Chile es del tipo “Capitalización individual”, lo que significa que cada trabajador y trabajadora tiene una cuenta personal donde ahorra dinero para su jubilación, que es administrado por las Administradoras de Fondos de Pensiones (AFP). Para esto, cotizan mensualmente un 10% de su sueldo. A ese porcentaje se suma una comisión que cobra cada AFP por invertir ese dinero en el mercado financiero a través de cinco fondos: A, B, C, D y E. El A, caracterizado por inversiones en instrumentos de renta variable, es el más riesgoso y el que ha producido mayor rentabilidad en los últimos años. Mientras que el E, caracterizado por inversiones en instrumentos de renta fija, es el menos riesgoso, pero produce rentas acotadas.

Hasta antes de noviembre de este año, todo el dinero invertido por las AFP, independiente del fondo, tenía como destino instrumentos financieros -los más comunes son las acciones y los bonos de deuda- que se transan en bolsa, lo que se conoce como mercado abierto. Un reciente cambio en la legislación modifica esta situación. Y aunque pasó un poco desapercibido, se trata de la reforma más importante en el régimen de las AFP desde la creación de los multifondos en 2002.

La promesa de una mejor pensión

El 25 de octubre se promulgó la Ley de productividad, en la que la Superintendencia de Pensiones modifica los Regímenes de Inversión, lo que tiene como consecuencia autorizar a las AFP invertir en activos alternativos –también acciones y bolsas de deuda, entre otros- , que están fuera de la bolsa, lo que se conoce como mercado cerrado.

Algunos ejemplos de activos alternativos son activos inmobiliarios, capital privado, deuda privada e infraestructura. Es un tipo de inversión más cercana para la gente común y corriente: se trata de poner dinero en un negocio y, según el acuerdo que se haga con las partes y cómo le vaya al negocio, recibir ganancias. Por ejemplo, ahora una AFP puede comprar acciones de una inmobiliaria a cargo de un proyecto de edificios o de una cadena de restoranes.

¿El objetivo? Según la Superintendencia de Pensiones, ente regulador de las AFP, las inversiones en activos alternativos significarán un aumento en el monto de las pensiones porque este tipo de activos genera mayor rentabilidad.

“Sabemos que la rentabilidad es un elemento fundamental para construir una buena pensión. Un punto más de rentabilidad durante toda la vida laboral de un afiliado o afiliada puede aumentar en cerca de 25% el monto que recibirá al momento del retiro. Es por eso que estos cambios son un hito importante que contribuirá, en el mediano y largo plazo, a cumplir el objetivo de mejorar las pensiones”, declaró el Superintendente de Pensiones, Osvaldo Macías, en el momento de la promulgación de la nueva norma.

En una presentación de la institución, con fecha 27 de noviembre de 2017, se asegura que si los Fondos de Pensiones invierten en el largo plazo un 10% en activos alternativos y se supone que dichas inversiones rentan en promedio 4% adicional al retorno de los activos tradicionales que se sustituyen, entonces la rentabilidad a largo plazo podría aumentar en cerca de un 0,4%. Todo este cálculo concluye en que con el nuevo sistema de inversión en activos alternativos, en un largo plazo las pensiones podrían aumentar en un 10%.

“Sin duda esto es un beneficio importante y directo para trabajadores y afiliados”, asegura Roberto Fuentes, Gerente de Estudios de la Asociación Gremial de AFP en la misma línea de la Superintendencia. La organización participó activamente del proceso de discusión de la nueva normativa, apoyándola desde un comienzo.

Según Fuentes, este apoyo radica en la preocupación de las AFP de brindar un mejor servicio, ya que para ellos no genera ganancias el cambio. “Que con los ahorros de trabajadores se obtengan mejores beneficios no implica que esos beneficios van a beneficiar a las AFP. De hecho lo que debería generar la implementación de estas nuevas alternativas de inversión es que las AFP tengan que contratar más personal y hacer un mayor gasto en todo el proceso de inversión, lo que en la práctica genera mayores costos”, dice Fuentes. Pero es precisamente esa diferenciación la que preocupa a algunos.

Sin embargo, desde la Fundación Sol refutan tanto la justificación como el efecto que tendrá la medida para las futuras pensiones. El economista Recaredo Gálvez recuerda que en los últimos años la rentabilidad de las inversiones de las AFP ha ido a la baja, por lo que la opción de invertir por fuera de la bolsa parece como una válvula de escape: “Es una especie de salvavidas de la industria de AFP. Acá no se está poniendo como prioridad mejorar las pensiones actuales ni de mediano plazo. Los resultados de estas rentabilidades se evalúan a largo plazo y, sin lugar a dudas, eso es seguir alimentando un esquema financiero de acumulación que hasta el momento ha sido beneficioso para el desarrollo de los grandes grupos económicos de nuestro país”, asegura . Y añade: “El nombre activos alternativos es un nombre más sutil para hablar de activos altamente riesgosos”.

Desde la Coordinadora No+AFP, el economista Patricio Guzmán recuerda que existe una división patrimonial entre los recursos de las AFP y los recursos de trabajadoras y trabajadores; las AFP ganan por las comisiones que cobran a contribuyentes, mientras que los contribuyentes ganan de acuerdo a las rentas generadas por las inversiones que hacen las AFP con sus ahorros. Así, las administradoras de las pensiones pueden invertir sin preocuparse de que se afecten sus ganancias. “El negocio de la AFP es un negocio seguro. Es el sueño del empresario: ganan siempre. Porque ganan por las comisiones que cobran a los cotizantes y esas comisiones las ganan independiente de si gestionan bien o mal los recursos del cotizante. Incluso aunque pierdan el dinero que les dieron”, señala.

Al 31 de marzo de 2017, el sistema de AFP en su conjunto aumentó sus ganancias en un 42,1% en relación al 2016, generando una ganancia diaria para todo el sistema de $1.290 millones, mientras que la pensión por vejez promedio entregada llegó a los 159 mil pesos. La misma industria ya calcula que con los activos alternativos generaran cerca de mil millones de dólares extras de ganancias anuales, según aseguraron en un artículo del Diario Financiero.

Activos peligrosos

Hay un detalle no menor que diferencia el funcionamiento del mercado cerrado con el del mercado abierto. Las empresas que transan acciones dentro de la bolsa en general son grandes, como por ejemplo Latam o Ripley, y para ingresar a ella tienen que cumplir una serie de requisitos que, en teoría, garantizan cierta seguridad en las rentas, en la transparencia de las transacciones, etc. Las empresas que transan sus acciones fuera de la bolsa -activos alternativos-, en cambio, no pasan por esta fiscalización.

Desde la Asociación Gremial de AFP, Roberto Fuentes explica cómo influye esta diferencia en la rentabilidad: “En el mercado abierto la autoridad pone estándares de regulación, de transparencia, garantías en el nivel de liquidez, lo que sirve para que inversionistas no especializados inviertan de forma relativamente tranquila. Pero es tan regulado que renta poco, porque baja mucho el riesgo de la inversión. Por eso los fondos de pensiones, a nivel mundial, han optado por invertir más en activos alternativos: generan mayor rentabilidad y eso genera mejores pensiones, porque los fondos de pensiones contratan gente especializada que sabe administrar los riesgos que involucra la inversión alternativa en mercados privados”, asegura.

La Superintendencia de Pensiones también ha citado la experiencia internacional para apoyar la nueva norma, ya que existen países como Perú o Colombia en donde se dan inversiones de fondos de pensiones en activos alternativos. Desde Fundación Sol, sin embargo, advierten que sus esquemas son completamente diferentes al de Chile. “En mas de un 90% de los países del mundo tienen un pilar público para financiar pensiones y también ocupan el beneficio definido: una garantía de la pensión final, no como acá. No estamos hablando de países que tengan todas sus pensiones puestas en el mercado financiero, eso es algo que no se hace”, dice Gálvez. Y añade: “Lo que se está poniendo en juego es el ahorro de los trabajadores y su pensión final. Acá hay algo muy contradictorio con el concepto de seguridad social: no hay seguridad, acá hay riesgo, y cada vez más”.

La Coordinadora No + AFP es tajante: “Es extremadamente peligroso. Cuando el destino de inversiones es seguridad social, hay que ser muy conservador porque no puedes dejar a gente sin pensión. Nosotros nos oponemos a que el riesgo sea parte de sistema de pensiones”, concluye Patricio Guzmán.

Lo cierto es que, por ahora, el Banco Central fijó restricciones a la inversión en activos alternativos, una de ellas indica que solamente un porcentaje de los recursos de cada fondo puede ser invertido en estos activos. Así, un 10% del fondo A puede invertirse en activos alternativos, porcentaje que baja a un 8% para el fondo B, a un 6% para el C y a un 5% para los fondos D y E.

Publicado por El Desconcierto el 15 de diciembre de 2017.

Desde noviembre rige una ley que permite a las AFP invertir las cotizaciones de trabajadores y trabajadoras en activos alternativos; la reforma más importante del sistema de AFP desde 2002. La Superintendencia y la Asociación Gremial de AFP argumentan que el objetivo es aumentar las pensiones, pero desde la Fundación Sol y la Coordinadora No+AFP aseguran que esto tiene letra chica: aumentan el riesgo del ahorro de chilenos y chilenas, empeorando el sistema.

Desde 1980, el sistema de pensiones que existe en Chile es del tipo “Capitalización individual”, lo que significa que cada trabajador y trabajadora tiene una cuenta personal donde ahorra dinero para su jubilación, que es administrado por las Administradoras de Fondos de Pensiones (AFP). Para esto, cotizan mensualmente un 10% de su sueldo. A ese porcentaje se suma una comisión que cobra cada AFP por invertir ese dinero en el mercado financiero a través de cinco fondos: A, B, C, D y E. El A, caracterizado por inversiones en instrumentos de renta variable, es el más riesgoso y el que ha producido mayor rentabilidad en los últimos años. Mientras que el E, caracterizado por inversiones en instrumentos de renta fija, es el menos riesgoso, pero produce rentas acotadas.

Hasta antes de noviembre de este año, todo el dinero invertido por las AFP, independiente del fondo, tenía como destino instrumentos financieros -los más comunes son las acciones y los bonos de deuda- que se transan en bolsa, lo que se conoce como mercado abierto. Un reciente cambio en la legislación modifica esta situación. Y aunque pasó un poco desapercibido, se trata de la reforma más importante en el régimen de las AFP desde la creación de los multifondos en 2002.

La promesa de una mejor pensión

El 25 de octubre se promulgó la Ley de productividad, en la que la Superintendencia de Pensiones modifica los Regímenes de Inversión, lo que tiene como consecuencia autorizar a las AFP invertir en activos alternativos –también acciones y bolsas de deuda, entre otros- , que están fuera de la bolsa, lo que se conoce como mercado cerrado.

Algunos ejemplos de activos alternativos son activos inmobiliarios, capital privado, deuda privada e infraestructura. Es un tipo de inversión más cercana para la gente común y corriente: se trata de poner dinero en un negocio y, según el acuerdo que se haga con las partes y cómo le vaya al negocio, recibir ganancias. Por ejemplo, ahora una AFP puede comprar acciones de una inmobiliaria a cargo de un proyecto de edificios o de una cadena de restoranes.

¿El objetivo? Según la Superintendencia de Pensiones, ente regulador de las AFP, las inversiones en activos alternativos significarán un aumento en el monto de las pensiones porque este tipo de activos genera mayor rentabilidad.

“Sabemos que la rentabilidad es un elemento fundamental para construir una buena pensión. Un punto más de rentabilidad durante toda la vida laboral de un afiliado o afiliada puede aumentar en cerca de 25% el monto que recibirá al momento del retiro. Es por eso que estos cambios son un hito importante que contribuirá, en el mediano y largo plazo, a cumplir el objetivo de mejorar las pensiones”, declaró el Superintendente de Pensiones, Osvaldo Macías, en el momento de la promulgación de la nueva norma.

En una presentación de la institución, con fecha 27 de noviembre de 2017, se asegura que si los Fondos de Pensiones invierten en el largo plazo un 10% en activos alternativos y se supone que dichas inversiones rentan en promedio 4% adicional al retorno de los activos tradicionales que se sustituyen, entonces la rentabilidad a largo plazo podría aumentar en cerca de un 0,4%. Todo este cálculo concluye en que con el nuevo sistema de inversión en activos alternativos, en un largo plazo las pensiones podrían aumentar en un 10%.

“Sin duda esto es un beneficio importante y directo para trabajadores y afiliados”, asegura Roberto Fuentes, Gerente de Estudios de la Asociación Gremial de AFP en la misma línea de la Superintendencia. La organización participó activamente del proceso de discusión de la nueva normativa, apoyándola desde un comienzo.

Según Fuentes, este apoyo radica en la preocupación de las AFP de brindar un mejor servicio, ya que para ellos no genera ganancias el cambio. “Que con los ahorros de trabajadores se obtengan mejores beneficios no implica que esos beneficios van a beneficiar a las AFP. De hecho lo que debería generar la implementación de estas nuevas alternativas de inversión es que las AFP tengan que contratar más personal y hacer un mayor gasto en todo el proceso de inversión, lo que en la práctica genera mayores costos”, dice Fuentes. Pero es precisamente esa diferenciación la que preocupa a algunos.

Sin embargo, desde la Fundación Sol refutan tanto la justificación como el efecto que tendrá la medida para las futuras pensiones. El economista Recaredo Gálvez recuerda que en los últimos años la rentabilidad de las inversiones de las AFP ha ido a la baja, por lo que la opción de invertir por fuera de la bolsa parece como una válvula de escape: “Es una especie de salvavidas de la industria de AFP. Acá no se está poniendo como prioridad mejorar las pensiones actuales ni de mediano plazo. Los resultados de estas rentabilidades se evalúan a largo plazo y, sin lugar a dudas, eso es seguir alimentando un esquema financiero de acumulación que hasta el momento ha sido beneficioso para el desarrollo de los grandes grupos económicos de nuestro país”, asegura . Y añade: “El nombre activos alternativos es un nombre más sutil para hablar de activos altamente riesgosos”.

Desde la Coordinadora No+AFP, el economista Patricio Guzmán recuerda que existe una división patrimonial entre los recursos de las AFP y los recursos de trabajadoras y trabajadores; las AFP ganan por las comisiones que cobran a contribuyentes, mientras que los contribuyentes ganan de acuerdo a las rentas generadas por las inversiones que hacen las AFP con sus ahorros. Así, las administradoras de las pensiones pueden invertir sin preocuparse de que se afecten sus ganancias. “El negocio de la AFP es un negocio seguro. Es el sueño del empresario: ganan siempre. Porque ganan por las comisiones que cobran a los cotizantes y esas comisiones las ganan independiente de si gestionan bien o mal los recursos del cotizante. Incluso aunque pierdan el dinero que les dieron”, señala.

Al 31 de marzo de 2017, el sistema de AFP en su conjunto aumentó sus ganancias en un 42,1% en relación al 2016, generando una ganancia diaria para todo el sistema de $1.290 millones, mientras que la pensión por vejez promedio entregada llegó a los 159 mil pesos. La misma industria ya calcula que con los activos alternativos generaran cerca de mil millones de dólares extras de ganancias anuales, según aseguraron en un artículo del Diario Financiero.

Activos peligrosos

Hay un detalle no menor que diferencia el funcionamiento del mercado cerrado con el del mercado abierto. Las empresas que transan acciones dentro de la bolsa en general son grandes, como por ejemplo Latam o Ripley, y para ingresar a ella tienen que cumplir una serie de requisitos que, en teoría, garantizan cierta seguridad en las rentas, en la transparencia de las transacciones, etc. Las empresas que transan sus acciones fuera de la bolsa -activos alternativos-, en cambio, no pasan por esta fiscalización.

Desde la Asociación Gremial de AFP, Roberto Fuentes explica cómo influye esta diferencia en la rentabilidad: “En el mercado abierto la autoridad pone estándares de regulación, de transparencia, garantías en el nivel de liquidez, lo que sirve para que inversionistas no especializados inviertan de forma relativamente tranquila. Pero es tan regulado que renta poco, porque baja mucho el riesgo de la inversión. Por eso los fondos de pensiones, a nivel mundial, han optado por invertir más en activos alternativos: generan mayor rentabilidad y eso genera mejores pensiones, porque los fondos de pensiones contratan gente especializada que sabe administrar los riesgos que involucra la inversión alternativa en mercados privados”, asegura.

La Superintendencia de Pensiones también ha citado la experiencia internacional para apoyar la nueva norma, ya que existen países como Perú o Colombia en donde se dan inversiones de fondos de pensiones en activos alternativos. Desde Fundación Sol, sin embargo, advierten que sus esquemas son completamente diferentes al de Chile. “En mas de un 90% de los países del mundo tienen un pilar público para financiar pensiones y también ocupan el beneficio definido: una garantía de la pensión final, no como acá. No estamos hablando de países que tengan todas sus pensiones puestas en el mercado financiero, eso es algo que no se hace”, dice Gálvez. Y añade: “Lo que se está poniendo en juego es el ahorro de los trabajadores y su pensión final. Acá hay algo muy contradictorio con el concepto de seguridad social: no hay seguridad, acá hay riesgo, y cada vez más”.

La Coordinadora No + AFP es tajante: “Es extremadamente peligroso. Cuando el destino de inversiones es seguridad social, hay que ser muy conservador porque no puedes dejar a gente sin pensión. Nosotros nos oponemos a que el riesgo sea parte de sistema de pensiones”, concluye Patricio Guzmán.

Lo cierto es que, por ahora, el Banco Central fijó restricciones a la inversión en activos alternativos, una de ellas indica que solamente un porcentaje de los recursos de cada fondo puede ser invertido en estos activos. Así, un 10% del fondo A puede invertirse en activos alternativos, porcentaje que baja a un 8% para el fondo B, a un 6% para el C y a un 5% para los fondos D y E. Publicado por El Desconcierto el 15 de diciembre de 2017.

Desde noviembre rige una ley que permite a las AFP invertir las cotizaciones de trabajadores y trabajadoras en activos alternativos; la reforma más importante del sistema de AFP desde 2002. La Superintendencia y la Asociación Gremial de AFP argumentan que el objetivo es aumentar las pensiones, pero desde la Fundación Sol y la Coordinadora No+AFP aseguran que esto tiene letra chica: aumentan el riesgo del ahorro de chilenos y chilenas, empeorando el sistema.

Desde 1980, el sistema de pensiones que existe en Chile es del tipo “Capitalización individual”, lo que significa que cada trabajador y trabajadora tiene una cuenta personal donde ahorra dinero para su jubilación, que es administrado por las Administradoras de Fondos de Pensiones (AFP). Para esto, cotizan mensualmente un 10% de su sueldo. A ese porcentaje se suma una comisión que cobra cada AFP por invertir ese dinero en el mercado financiero a través de cinco fondos: A, B, C, D y E. El A, caracterizado por inversiones en instrumentos de renta variable, es el más riesgoso y el que ha producido mayor rentabilidad en los últimos años. Mientras que el E, caracterizado por inversiones en instrumentos de renta fija, es el menos riesgoso, pero produce rentas acotadas.

Hasta antes de noviembre de este año, todo el dinero invertido por las AFP, independiente del fondo, tenía como destino instrumentos financieros -los más comunes son las acciones y los bonos de deuda- que se transan en bolsa, lo que se conoce como mercado abierto. Un reciente cambio en la legislación modifica esta situación. Y aunque pasó un poco desapercibido, se trata de la reforma más importante en el régimen de las AFP desde la creación de los multifondos en 2002.

La promesa de una mejor pensión

El 25 de octubre se promulgó la Ley de productividad, en la que la Superintendencia de Pensiones modifica los Regímenes de Inversión, lo que tiene como consecuencia autorizar a las AFP invertir en activos alternativos –también acciones y bolsas de deuda, entre otros- , que están fuera de la bolsa, lo que se conoce como mercado cerrado.

Algunos ejemplos de activos alternativos son activos inmobiliarios, capital privado, deuda privada e infraestructura. Es un tipo de inversión más cercana para la gente común y corriente: se trata de poner dinero en un negocio y, según el acuerdo que se haga con las partes y cómo le vaya al negocio, recibir ganancias. Por ejemplo, ahora una AFP puede comprar acciones de una inmobiliaria a cargo de un proyecto de edificios o de una cadena de restoranes.

¿El objetivo? Según la Superintendencia de Pensiones, ente regulador de las AFP, las inversiones en activos alternativos significarán un aumento en el monto de las pensiones porque este tipo de activos genera mayor rentabilidad.

“Sabemos que la rentabilidad es un elemento fundamental para construir una buena pensión. Un punto más de rentabilidad durante toda la vida laboral de un afiliado o afiliada puede aumentar en cerca de 25% el monto que recibirá al momento del retiro. Es por eso que estos cambios son un hito importante que contribuirá, en el mediano y largo plazo, a cumplir el objetivo de mejorar las pensiones”, declaró el Superintendente de Pensiones, Osvaldo Macías, en el momento de la promulgación de la nueva norma.

En una presentación de la institución, con fecha 27 de noviembre de 2017, se asegura que si los Fondos de Pensiones invierten en el largo plazo un 10% en activos alternativos y se supone que dichas inversiones rentan en promedio 4% adicional al retorno de los activos tradicionales que se sustituyen, entonces la rentabilidad a largo plazo podría aumentar en cerca de un 0,4%. Todo este cálculo concluye en que con el nuevo sistema de inversión en activos alternativos, en un largo plazo las pensiones podrían aumentar en un 10%.

“Sin duda esto es un beneficio importante y directo para trabajadores y afiliados”, asegura Roberto Fuentes, Gerente de Estudios de la Asociación Gremial de AFP en la misma línea de la Superintendencia. La organización participó activamente del proceso de discusión de la nueva normativa, apoyándola desde un comienzo.

Según Fuentes, este apoyo radica en la preocupación de las AFP de brindar un mejor servicio, ya que para ellos no genera ganancias el cambio. “Que con los ahorros de trabajadores se obtengan mejores beneficios no implica que esos beneficios van a beneficiar a las AFP. De hecho lo que debería generar la implementación de estas nuevas alternativas de inversión es que las AFP tengan que contratar más personal y hacer un mayor gasto en todo el proceso de inversión, lo que en la práctica genera mayores costos”, dice Fuentes. Pero es precisamente esa diferenciación la que preocupa a algunos.

Sin embargo, desde la Fundación Sol refutan tanto la justificación como el efecto que tendrá la medida para las futuras pensiones. El economista Recaredo Gálvez recuerda que en los últimos años la rentabilidad de las inversiones de las AFP ha ido a la baja, por lo que la opción de invertir por fuera de la bolsa parece como una válvula de escape: “Es una especie de salvavidas de la industria de AFP. Acá no se está poniendo como prioridad mejorar las pensiones actuales ni de mediano plazo. Los resultados de estas rentabilidades se evalúan a largo plazo y, sin lugar a dudas, eso es seguir alimentando un esquema financiero de acumulación que hasta el momento ha sido beneficioso para el desarrollo de los grandes grupos económicos de nuestro país”, asegura . Y añade: “El nombre activos alternativos es un nombre más sutil para hablar de activos altamente riesgosos”.

Desde la Coordinadora No+AFP, el economista Patricio Guzmán recuerda que existe una división patrimonial entre los recursos de las AFP y los recursos de trabajadoras y trabajadores; las AFP ganan por las comisiones que cobran a contribuyentes, mientras que los contribuyentes ganan de acuerdo a las rentas generadas por las inversiones que hacen las AFP con sus ahorros. Así, las administradoras de las pensiones pueden invertir sin preocuparse de que se afecten sus ganancias. “El negocio de la AFP es un negocio seguro. Es el sueño del empresario: ganan siempre. Porque ganan por las comisiones que cobran a los cotizantes y esas comisiones las ganan independiente de si gestionan bien o mal los recursos del cotizante. Incluso aunque pierdan el dinero que les dieron”, señala.

Al 31 de marzo de 2017, el sistema de AFP en su conjunto aumentó sus ganancias en un 42,1% en relación al 2016, generando una ganancia diaria para todo el sistema de $1.290 millones, mientras que la pensión por vejez promedio entregada llegó a los 159 mil pesos. La misma industria ya calcula que con los activos alternativos generaran cerca de mil millones de dólares extras de ganancias anuales, según aseguraron en un artículo del Diario Financiero.

Activos peligrosos

Hay un detalle no menor que diferencia el funcionamiento del mercado cerrado con el del mercado abierto. Las empresas que transan acciones dentro de la bolsa en general son grandes, como por ejemplo Latam o Ripley, y para ingresar a ella tienen que cumplir una serie de requisitos que, en teoría, garantizan cierta seguridad en las rentas, en la transparencia de las transacciones, etc. Las empresas que transan sus acciones fuera de la bolsa -activos alternativos-, en cambio, no pasan por esta fiscalización.

Desde la Asociación Gremial de AFP, Roberto Fuentes explica cómo influye esta diferencia en la rentabilidad: “En el mercado abierto la autoridad pone estándares de regulación, de transparencia, garantías en el nivel de liquidez, lo que sirve para que inversionistas no especializados inviertan de forma relativamente tranquila. Pero es tan regulado que renta poco, porque baja mucho el riesgo de la inversión. Por eso los fondos de pensiones, a nivel mundial, han optado por invertir más en activos alternativos: generan mayor rentabilidad y eso genera mejores pensiones, porque los fondos de pensiones contratan gente especializada que sabe administrar los riesgos que involucra la inversión alternativa en mercados privados”, asegura.

La Superintendencia de Pensiones también ha citado la experiencia internacional para apoyar la nueva norma, ya que existen países como Perú o Colombia en donde se dan inversiones de fondos de pensiones en activos alternativos. Desde Fundación Sol, sin embargo, advierten que sus esquemas son completamente diferentes al de Chile. “En mas de un 90% de los países del mundo tienen un pilar público para financiar pensiones y también ocupan el beneficio definido: una garantía de la pensión final, no como acá. No estamos hablando de países que tengan todas sus pensiones puestas en el mercado financiero, eso es algo que no se hace”, dice Gálvez. Y añade: “Lo que se está poniendo en juego es el ahorro de los trabajadores y su pensión final. Acá hay algo muy contradictorio con el concepto de seguridad social: no hay seguridad, acá hay riesgo, y cada vez más”.

La Coordinadora No + AFP es tajante: “Es extremadamente peligroso. Cuando el destino de inversiones es seguridad social, hay que ser muy conservador porque no puedes dejar a gente sin pensión. Nosotros nos oponemos a que el riesgo sea parte de sistema de pensiones”, concluye Patricio Guzmán.

Lo cierto es que, por ahora, el Banco Central fijó restricciones a la inversión en activos alternativos, una de ellas indica que solamente un porcentaje de los recursos de cada fondo puede ser invertido en estos activos. Así, un 10% del fondo A puede invertirse en activos alternativos, porcentaje que baja a un 8% para el fondo B, a un 6% para el C y a un 5% para los fondos D y E.

Publicado por El Desconcierto el 15 de diciembre de 2017.

Desde noviembre rige una ley que permite a las AFP invertir las cotizaciones de trabajadores y trabajadoras en activos alternativos; la reforma más importante del sistema de AFP desde 2002. La Superintendencia y la Asociación Gremial de AFP argumentan que el objetivo es aumentar las pensiones, pero desde la Fundación Sol y la Coordinadora No+AFP aseguran que esto tiene letra chica: aumentan el riesgo del ahorro de chilenos y chilenas, empeorando el sistema.

Desde 1980, el sistema de pensiones que existe en Chile es del tipo “Capitalización individual”, lo que significa que cada trabajador y trabajadora tiene una cuenta personal donde ahorra dinero para su jubilación, que es administrado por las Administradoras de Fondos de Pensiones (AFP). Para esto, cotizan mensualmente un 10% de su sueldo. A ese porcentaje se suma una comisión que cobra cada AFP por invertir ese dinero en el mercado financiero a través de cinco fondos: A, B, C, D y E. El A, caracterizado por inversiones en instrumentos de renta variable, es el más riesgoso y el que ha producido mayor rentabilidad en los últimos años. Mientras que el E, caracterizado por inversiones en instrumentos de renta fija, es el menos riesgoso, pero produce rentas acotadas.

Hasta antes de noviembre de este año, todo el dinero invertido por las AFP, independiente del fondo, tenía como destino instrumentos financieros -los más comunes son las acciones y los bonos de deuda- que se transan en bolsa, lo que se conoce como mercado abierto. Un reciente cambio en la legislación modifica esta situación. Y aunque pasó un poco desapercibido, se trata de la reforma más importante en el régimen de las AFP desde la creación de los multifondos en 2002.

La promesa de una mejor pensión

El 25 de octubre se promulgó la Ley de productividad, en la que la Superintendencia de Pensiones modifica los Regímenes de Inversión, lo que tiene como consecuencia autorizar a las AFP invertir en activos alternativos –también acciones y bolsas de deuda, entre otros- , que están fuera de la bolsa, lo que se conoce como mercado cerrado.

Algunos ejemplos de activos alternativos son activos inmobiliarios, capital privado, deuda privada e infraestructura. Es un tipo de inversión más cercana para la gente común y corriente: se trata de poner dinero en un negocio y, según el acuerdo que se haga con las partes y cómo le vaya al negocio, recibir ganancias. Por ejemplo, ahora una AFP puede comprar acciones de una inmobiliaria a cargo de un proyecto de edificios o de una cadena de restoranes.

¿El objetivo? Según la Superintendencia de Pensiones, ente regulador de las AFP, las inversiones en activos alternativos significarán un aumento en el monto de las pensiones porque este tipo de activos genera mayor rentabilidad.

“Sabemos que la rentabilidad es un elemento fundamental para construir una buena pensión. Un punto más de rentabilidad durante toda la vida laboral de un afiliado o afiliada puede aumentar en cerca de 25% el monto que recibirá al momento del retiro. Es por eso que estos cambios son un hito importante que contribuirá, en el mediano y largo plazo, a cumplir el objetivo de mejorar las pensiones”, declaró el Superintendente de Pensiones, Osvaldo Macías, en el momento de la promulgación de la nueva norma.

En una presentación de la institución, con fecha 27 de noviembre de 2017, se asegura que si los Fondos de Pensiones invierten en el largo plazo un 10% en activos alternativos y se supone que dichas inversiones rentan en promedio 4% adicional al retorno de los activos tradicionales que se sustituyen, entonces la rentabilidad a largo plazo podría aumentar en cerca de un 0,4%. Todo este cálculo concluye en que con el nuevo sistema de inversión en activos alternativos, en un largo plazo las pensiones podrían aumentar en un 10%.

“Sin duda esto es un beneficio importante y directo para trabajadores y afiliados”, asegura Roberto Fuentes, Gerente de Estudios de la Asociación Gremial de AFP en la misma línea de la Superintendencia. La organización participó activamente del proceso de discusión de la nueva normativa, apoyándola desde un comienzo.

Según Fuentes, este apoyo radica en la preocupación de las AFP de brindar un mejor servicio, ya que para ellos no genera ganancias el cambio. “Que con los ahorros de trabajadores se obtengan mejores beneficios no implica que esos beneficios van a beneficiar a las AFP. De hecho lo que debería generar la implementación de estas nuevas alternativas de inversión es que las AFP tengan que contratar más personal y hacer un mayor gasto en todo el proceso de inversión, lo que en la práctica genera mayores costos”, dice Fuentes. Pero es precisamente esa diferenciación la que preocupa a algunos.

Sin embargo, desde la Fundación Sol refutan tanto la justificación como el efecto que tendrá la medida para las futuras pensiones. El economista Recaredo Gálvez recuerda que en los últimos años la rentabilidad de las inversiones de las AFP ha ido a la baja, por lo que la opción de invertir por fuera de la bolsa parece como una válvula de escape: “Es una especie de salvavidas de la industria de AFP. Acá no se está poniendo como prioridad mejorar las pensiones actuales ni de mediano plazo. Los resultados de estas rentabilidades se evalúan a largo plazo y, sin lugar a dudas, eso es seguir alimentando un esquema financiero de acumulación que hasta el momento ha sido beneficioso para el desarrollo de los grandes grupos económicos de nuestro país”, asegura . Y añade: “El nombre activos alternativos es un nombre más sutil para hablar de activos altamente riesgosos”.

Desde la Coordinadora No+AFP, el economista Patricio Guzmán recuerda que existe una división patrimonial entre los recursos de las AFP y los recursos de trabajadoras y trabajadores; las AFP ganan por las comisiones que cobran a contribuyentes, mientras que los contribuyentes ganan de acuerdo a las rentas generadas por las inversiones que hacen las AFP con sus ahorros. Así, las administradoras de las pensiones pueden invertir sin preocuparse de que se afecten sus ganancias. “El negocio de la AFP es un negocio seguro. Es el sueño del empresario: ganan siempre. Porque ganan por las comisiones que cobran a los cotizantes y esas comisiones las ganan independiente de si gestionan bien o mal los recursos del cotizante. Incluso aunque pierdan el dinero que les dieron”, señala.

Al 31 de marzo de 2017, el sistema de AFP en su conjunto aumentó sus ganancias en un 42,1% en relación al 2016, generando una ganancia diaria para todo el sistema de $1.290 millones, mientras que la pensión por vejez promedio entregada llegó a los 159 mil pesos. La misma industria ya calcula que con los activos alternativos generaran cerca de mil millones de dólares extras de ganancias anuales, según aseguraron en un artículo del Diario Financiero.

Activos peligrosos

Hay un detalle no menor que diferencia el funcionamiento del mercado cerrado con el del mercado abierto. Las empresas que transan acciones dentro de la bolsa en general son grandes, como por ejemplo Latam o Ripley, y para ingresar a ella tienen que cumplir una serie de requisitos que, en teoría, garantizan cierta seguridad en las rentas, en la transparencia de las transacciones, etc. Las empresas que transan sus acciones fuera de la bolsa -activos alternativos-, en cambio, no pasan por esta fiscalización.

Desde la Asociación Gremial de AFP, Roberto Fuentes explica cómo influye esta diferencia en la rentabilidad: “En el mercado abierto la autoridad pone estándares de regulación, de transparencia, garantías en el nivel de liquidez, lo que sirve para que inversionistas no especializados inviertan de forma relativamente tranquila. Pero es tan regulado que renta poco, porque baja mucho el riesgo de la inversión. Por eso los fondos de pensiones, a nivel mundial, han optado por invertir más en activos alternativos: generan mayor rentabilidad y eso genera mejores pensiones, porque los fondos de pensiones contratan gente especializada que sabe administrar los riesgos que involucra la inversión alternativa en mercados privados”, asegura.

La Superintendencia de Pensiones también ha citado la experiencia internacional para apoyar la nueva norma, ya que existen países como Perú o Colombia en donde se dan inversiones de fondos de pensiones en activos alternativos. Desde Fundación Sol, sin embargo, advierten que sus esquemas son completamente diferentes al de Chile. “En mas de un 90% de los países del mundo tienen un pilar público para financiar pensiones y también ocupan el beneficio definido: una garantía de la pensión final, no como acá. No estamos hablando de países que tengan todas sus pensiones puestas en el mercado financiero, eso es algo que no se hace”, dice Gálvez. Y añade: “Lo que se está poniendo en juego es el ahorro de los trabajadores y su pensión final. Acá hay algo muy contradictorio con el concepto de seguridad social: no hay seguridad, acá hay riesgo, y cada vez más”.

La Coordinadora No + AFP es tajante: “Es extremadamente peligroso. Cuando el destino de inversiones es seguridad social, hay que ser muy conservador porque no puedes dejar a gente sin pensión. Nosotros nos oponemos a que el riesgo sea parte de sistema de pensiones”, concluye Patricio Guzmán.

Lo cierto es que, por ahora, el Banco Central fijó restricciones a la inversión en activos alternativos, una de ellas indica que solamente un porcentaje de los recursos de cada fondo puede ser invertido en estos activos. Así, un 10% del fondo A puede invertirse en activos alternativos, porcentaje que baja a un 8% para el fondo B, a un 6% para el C y a un 5% para los fondos D y E.en Actualidad

#

Prensa