Publicada en La Diaria el 3 de agosto de 2020

Por Alexander Páez, investigador Fundación SOL

A diez meses del inicio de la protesta social en Chile, una de las cuestiones críticas del diagnóstico político de la movilización popular ha sido la violencia con la cual el Estado ha reprimido. El presidente les declaró la guerra a las manifestaciones y con militares en la calle se instaló una represión agresiva. El 20 de octubre (a dos días del 18 de octubre, día cero) ya se registraban siete muertos que fueron encontrados quemados en bodegas de supermercados y de empresas, supuestamente producto de los saqueos violentos ocurridos durante las protestas.

A la fecha,1 los datos del Instituto Nacional de Derechos Humanos (INDH) dan cuenta de la mantención de la tendencia; 33 muertos (24 con querellas por homicidio y homicidio frustrado por parte del organismo); 3.765 heridos/as; 445 personas con heridas oculares (34 con estallido o pérdida); 2.122 heridos por disparos; 1.835 vulneraciones denunciadas (520 por torturas y tratos crueles; 197 por violencia sexual); 1.671 víctimas por querellas (271 son niñas y adolescentes).

Aun así, durante la salida de los militares en octubre, en pleno estado de emergencia, se realizó una jornada de marchas masivas. Durante el 25 de octubre, casi dos millones de personas en todo el país marcharon, la movilización más grande hasta ese momento, cuestión que fue destacada por la prensa internacional. El 15 de noviembre se firmó el “Acuerdo por la Paz y una Nueva Constitución”. Se pensó que esto calmaría al pueblo movilizado, dado que “se había escuchado a la calle”. El acuerdo fue histórico, supone un cambio de Constitución total, un proceso constituyente que permitirá democráticamente instalar el nuevo pacto social y político. Del mismo modo, el 4 de marzo se aprobó en el Senado la paridad de género para una eventual Convención Constituyente que redacte una nueva Constitución; es la primera vez en el mundo que sucede, tanto el modo del proceso constituyente como la paridad de género.

Pero no fue suficiente. Las impactantes marchas que el 8M congregaron a dos millones de mujeres en todo el país, las continuas concentraciones, manifestaciones y protestas en todo el territorio con sus diversidades culturales, económicas e ideológicas, dan cuenta de un proceso que no se detiene por los cambios que se suceden velozmente en el sistema político para procesar los conflictos.

¿Qué ha sucedido para que el pueblo de Chile continúe movilizado durante meses a pesar de la violación a los derechos humanos, muertos, ciegos, heridos, violentados sexualmente?

La crisis social sugiere el fin de un ciclo histórico, no sólo político (pues todo se hubiera desactivado con el proceso constituyente) sino también socioeconómico y cultural.

Desigualdad y polarización social

Chile, al ser un laboratorio histórico de las reformas neoconservadoras y antipopulares en el mundo, entró de lleno a la historia contemporánea, donde se registra una de las mayores concentraciones de riqueza de la historia. Entre 1980 y 2016, el 50% más pobre del mundo capturó el 12% del crecimiento total, mientras que el 1% lo hizo del 27%. Es decir, algunos pobres del mundo se beneficiaron relativamente del crecimiento, pero en una proporción que los sigue dejando como los más pobres del mundo.

Un estudio de Atria et al. (2018)2 muestra cómo el 1% más rico de Chile ha sido persistente, aunque con cambios durante la segunda mitad de los 60 y la primera mitad de los 70, donde se ubica en el punto más bajo de concentración con el 11,5% del total de los ingresos del país. Durante la dictadura este indicador sube a su punto más alto del 20%, aumentando 8,5 puntos en siete años. Tal indicador se mantiene inalterado durante el período hasta los 90.3 Los autores, al usar un indicador ajustado por ganancias no redistribuidas de las empresas, entregan evidencia de que la caída durante los 2000 no es tal y que se mantienen las tendencias durante todo el período.

A su vez, la Organización Internacional del Trabajo (OIT) ha sostenido que a partir de la crisis subprime de 2008, el crecimiento salarial ha estado sostenido en el mundo fundamentalmente por China, ya que en gran parte de los países se encuentra estancado o en descenso, mientras que la distribución funcional del ingreso muestra menor proporción de salarios en relación con el capital y la brecha salarial mundial entre hombres y mujeres es del 20%.

La olla que estalla: los salarios de subsistencia y el humo del modelo

Si bien los indicadores de pobreza oficiales en Chile muestran una disminución de su tasa de incidencia entre 1990 y 2017 (40% a 8,5%),4 aún no es premisa para sostener que los salarios se pagan acorde al costo de producción de la fuerza de trabajo a la cual se remunera. Ese es el nudo central de la economía política de los hogares que viven del trabajo y que hoy se rebelan contra la forma de (re)producir la existencia.

Un estudio de Durán y Kremerman (2019)5 muestra que al calcular la tasa de pobreza según los ingresos del trabajo y los ingresos por pensiones contributivas (ingresos asociados al salario), la pobreza pasa de 8,6% a 29,4%, manteniendo intacta la forma de calcular la línea de pobreza por medio del consumo de canastas básicas asociadas al consumo calórico de alimentos (2.000 kilocalorías por día). Esta evidencia resulta decisiva para los adultos mayores y pueblos originarios. Los primeros ven aumentar su tasa de pobreza de 4,5% a 37,6%, y para los segundos esta aumenta de 14,5% a 38,5%.

Cuando los autores calculan la línea de pobreza con una Canasta de Alimentos de Calidad, 6 la pobreza monetaria oficial sube a 14,5%. Si se utilizan los ingresos del trabajo (ocupación y pensiones contributivas) sube a 42,8%. Esto quiere decir que los ingresos del trabajo en una gran proporción de la población no logran solventar los costos de reproducción de un hogar. Esto porque la pobreza disminuye gracias a las transferencias del Estado y al alquiler imputado. Este último es un procedimiento estadístico en el cual se le imputa a cualquier dueño de vivienda, o que haya sido traspasada como tal a quien vive ahí, el costo de mercado de arrendar la vivienda como ingreso. Es lo que explica en gran medida la baja tasa de pobreza oficial del adulto mayor.

Los ingresos del trabajo en una gran proporción de la población no logran solventar los costos de reproducción de un hogar. Esto porque la pobreza disminuye gracias a las transferencias del Estado y al alquiler imputado.

Otra forma de ver la insuficiencia de ingresos del trabajo es con el salario mínimo. Este desde enero de 2020 es de US$ 382 bruto,7 la línea de pobreza para un hogar de cuatro personas es de US$ 535. Es decir que el salario está por debajo de la capacidad de reproducir en términos mínimos a un hogar tipo. Para lograrlo, el salario mínimo al menos debería ser de US$ 835 bruto. En Chile el salario mínimo opera como efecto faro para el resto de la formación salarial de las ocupaciones que no tienen capacidad de negociación individual (Durán y Kremerman, 2019). La negociación colectiva está contenida por medio de un modelo de relaciones laborales asimétrico que sólo permite negociar a nivel de la empresa, sin derecho a huelga efectivo y con múltiples trabas para el desarrollo autónomo de la negociación colectiva propiamente tal. La mitad de los/as trabajadores tiene un ingreso inferior a US$ 479, es decir, no les alcanza para reproducir a nivel básico a un hogar de cuatro personas.8

Una de las evidencias más relevantes del período es la feminización de la fuerza de trabajo tanto para lograr complementar salarios en el hogar como por la búsqueda de autonomía económica: ha existido un aumento tendencial de la tasa de participación femenina y un estancamiento de la tasa de participación masculina (Páez y Sáez, 2018).9 Tal feminización trae consigo la expansión de las jornadas de trabajo parciales y una remuneración de menor costo que el hombre. Los últimos datos del Instituto Nacional de Estadísticas (INE) para 2018 muestran una brecha de 27% entre hombres y mujeres. Sin embargo, el aspecto más poderoso es la estructuralidad del subempleo horario,10 que se mantiene entre 40% y 50% según la métrica de medida (Kremerman, Durán y Páez, 2016),11 lo cual disminuye aún más la posibilidad de encontrar trabajos que permitan obtener ingresos salariales más altos.

Las transformaciones estructurales de largo plazo del mundo del trabajo han sometido a los hogares a una adaptación de los ingresos salariales insuficientes, sobreexigiendo a la fuerza (re)productiva femenina en múltiples dimensiones. Esto es crucial para entender los salarios insuficientes, pues ha sido el trabajo invisible femenino el que ha permitido subsidiar los bajos costos salariales de mercado, tanto de mujeres como de hombres.

Por ejemplo, para una semana tipo de lunes a domingo, las mujeres ocupadas trabajan 41 horas semanales totales en trabajo no remunerado, las desocupadas lo hacen en 49,8 horas y las inactivas (no trabajan remuneradamente y no buscan trabajo) lo hacen durante 43,6 horas. El hombre que está inactivo sólo hace 17,8 horas semanales de trabajo doméstico no remunerado (Barriga et al., 2020).12

De esta forma pasan a ser relevantes dos formas de reproducir la existencia para los hogares: la administración y gestión del trabajo no remunerado y la complementariedad de ingresos vía deuda.

De esta forma pasan a ser relevantes dos formas de reproducir la existencia para los hogares: la administración y gestión del trabajo no remunerado y la complementariedad de ingresos vía deuda.

La deuda como desplazamiento de la crisis

Si bien los salarios han aumentado en el período, lo hacen a un ritmo bastante suave. Si se observa una serie más larga, el aumento más relevante fue durante la época dorada (1990-1996) y entre 2010 y 2014 (Kremerman, Durán y Páez, 2016). Durante la primera década del 2000 los salarios se estancan y es justamente donde la deuda crece a mayor velocidad por sobre los salarios. Crece tres veces más rápido que el PIB per cápita y que los ingresos de la ocupación principal. Esto de por sí es un indicador de riesgo relevante, la velocidad con la cual crecen los pasivos de los hogares. Como lo muestra el siguiente gráfico.

Para evaluar el equilibrio de la deuda de los hogares, normalmente se calcula un indicador llamado Ratio Deuda Ingreso Disponible Bruto (RDI), que es el total de la deuda de los hogares sobre el ingreso disponible bruto anual (que contiene tanto remuneraciones13 como rentas por la propiedad), y para 2019 da un RDI de 77,3%.14 Sin embargo, si sacamos las rentas de la propiedad15 de la contabilidad y corregimos el indicador utilizando sólo las rentas de la producción (ingresos obtenidos por el trabajo, asalariado, cuenta propia o empresarial), el panorama se hace más agudo.

Como se observa en el gráfico anterior, la tendencia es a que la deuda se “coma” las remuneraciones de la producción con una gran pendiente al alza entre 2003 y 2007, donde casi se duplica la razón deuda/ingreso. Una meseta poscrisis subprime (2008) hasta el fin del boom de los commodities, donde comienza de nuevo su alza imparable. Para 2019 esta cifra alcanzó el 98,3% del total de las rentas de la producción anual.

Al comparar con América Latina, Chile es el país, entre los que tienen datos comparables, con mayor endeudamiento de los hogares. Chile alcanza el 46% del PIB en deuda de los hogares, lejos del 29,8% de Brasil, del 6% de Argentina, incluso por sobre el promedio de los países emergentes con el 38,2%. Pero debajo de los indicadores de los países más ricos, que tienen una deuda equivalente al 72% promedio.16

Los stocks de deuda en Chile estarían de cierta forma alineados a su condición de país emergente, sin embargo, es necesario mirar con mayor detalle para lograr un diagnóstico certero. Los indicadores de stock de deuda no son muy clarificadores para evaluar los límites de una relación de endeudamiento. Hay países como Dinamarca, Holanda, Canadá, Australia e incluso Noruega que tienen indicadores sobre el 100% del PIB. Lo mismo ocurre si se toma la comparación con los ingresos disponibles de los hogares (RDI) donde esos mismos países tienen deuda sobre el 200% de sus ingresos disponibles. Mucho guarda relación con la estructura económica de esos países; en general tienen estructuras salariales y de seguridad social que no guardan relación con las estructuras salariales de un Estado periférico como el chileno.

Por ello, la evaluación más sensible de los límites de la deuda proviene de un indicador de flujo de la deuda sobre el ingreso mensual líquido. Este indicador es el Ratio Carga Financiera sobre Ingreso disponible mensual (RCI), y es decisivo para evaluar el riesgo sistémico de los hogares endeudados sobre el sistema financiero en su conjunto.17 Tal RCI es el más alto de los países de los que se tienen datos en la actualidad, con el 25% de los ingresos mensuales18 de los hogares destinados al pago de la deuda y los servicios asociados. El siguiente país con alta carga financiera llega al 16,5%, como es Noruega, pero que tiene una deuda que equivale al 239% de su ingreso disponible, y sobre el 100% de su PIB. Lo mismo Australia, Dinamarca y Holanda sobre el 15% de RCI y sobre el 100% de PIB y 200% del Ingreso Disponible anual.19

No es sólo eso: dada la distribución desigual de los salarios en Chile, según la Encuesta de Presupuestos Familiares 2017, el 20% de los hogares de más bajos ingresos (excluyendo alquiler imputado) equivalen al 6% de los ingresos disponibles totales, mientras que el 20% de más altos ingresos es del 50%. El 80% de hogares gastan más mensualmente que los ingresos disponibles,20 o los ingresos disponibles no son suficientes para los gastos mensuales (INE-EPF, 2017). En ese mismo sentido, el 20% de los hogares más pobres gasta 75% más que los ingresos disponibles con los que cuentan. Nuevamente, la desigualdad es polarizadora, no es sólo un “atributo” al lado de las cifras de crecimiento económico y salarial, no sólo es un dato cuantitativo, es un atributo cualitativo. Lo que hace es cambiar la naturaleza general del crédito y la deuda para ponerla al servicio de la reproducción del orden social y así solventar la contradicción económica fundamental de los hogares: la mantención de costos de la fuerza de trabajo bajo su nivel de (re)producción y el desarrollo de un consumo dinámico para lograr realizar la producción capitalista.

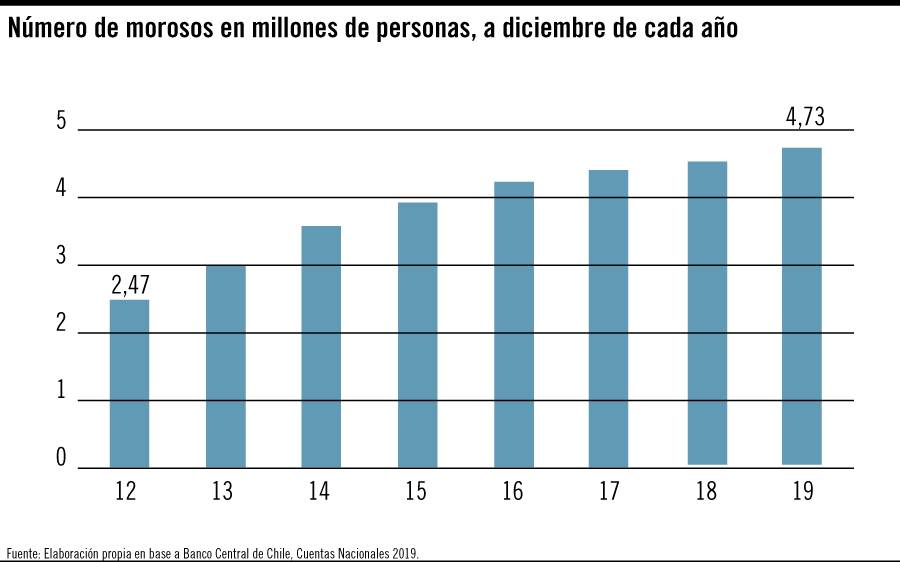

Si el RCI es desproporcionadamente alto, y esto señala un riesgo sistémico, se debe notar en el crecimiento de la morosidad de los deudores. Para diciembre de 2019 existían 11 millones de deudores y 8,5 millones de personas que percibían ingresos del trabajo. De esos deudores, 4,7 millones son morosos, lo que equivale a más del 50% de la población ocupada.

La tasa de crecimiento anual promedio del número de morosos entre 2012 y 2019 es de 8,5%, una tasa dinámica que supera incluso la tasa de crecimiento económico, salarial y de empleo. Como magnitud del sobreendeudamiento para 2019, el 24% de los hogares tiene un RDI superior a seis veces el ingreso mensual y sobre 30% de RCI.21 Lo cual refleja una gran cantidad y alto flujo de pago de deuda.

Otra forma de verlo es comparar con países de PIB per cápita similares.22 Utilizando la Encuesta Financiera de Hogares de 2017, el 27% de los hogares en Chile tiene un RCI superior a 25%, mientras que para los países más endeudados que se comparan, la proporción de hogares con ese RCI es de sólo 8,9%.23

Sobre los motivos de endeudamiento, también se observan diferencias sistémicas entre los países de similares ingresos y Chile. Para los países en comparación, el 35% de los hogares con deuda declaran que la ocupan para la vivienda y la expansión inmobiliaria, para el caso de Chile es sólo el 11,4%. De hecho, el 31,7% de los hogares la utilizan para cancelar o consolidar otras deudas, mientras que para los países comparados sólo el 7,7% lo hace por tales motivos (IEF, 2019).

La deuda es para pagar otras deudas, dada esta alta tasa de carga financiera y de stock de deuda acumulado. No es para suavizar consumo, más bien desplaza el consumo presente por el pago del consumo pasado con interés. Eso tiene límites evidentes: el hecho de que todo se dedique a pagar consumo pasado con intereses y nada para el presente. Antes de que ocurra eso, se dejan de pagar algunas deudas y se entra en morosidad, la morosidad masiva genera shocks financieros que afectan a la cadena de pagos en su conjunto.

La deuda es para pagar otras deudas, dada esta alta tasa de carga financiera y de stock de deuda acumulado. No es para suavizar consumo, más bien desplaza el consumo presente por el pago del consumo pasado con interés.

La mercantilización de la seguridad social: pensiones y educación como disciplinadores

Al observar la población morosa se corroboran las intuiciones de una deuda que complementa salarios de subsistencia más que suavizar o ampliar el consumo. Para diciembre de 2019, la población morosa entre 60 y 69 años creció en 11,4%, mientras que el monto de su deuda morosa creció 8% y alcanzó en diciembre de 2019 los US$ 2.327.

Esto es clave para incorporar un último elemento, mencionado previamente pero no suficientemente recalcado. El endeudamiento supera con creces la población remunerada, gran parte de los morosos no sólo tienen bajos salarios, muchos ni siquiera cuentan con uno. En el mejor de los casos las pensiones, sean contributivas o no, son el único ingreso, de ahí que para los adultos mayores se encuentren tasas de pobreza sobre el 38% considerando sólo ingresos del trabajo y pensiones contributivas.

El sistema de pensiones chileno24 tiene un pilar fundamental y central de capitalización individual con ahorro forzoso, que en la actualidad equivale a US$ 215.373 millones, el 81% del PIB de Chile, mientras que la mitad de las pensiones autofinanciadas son menores a US$ 180 (Fundación SOL, 2019). A su vez, las mismas pensiones permiten financiar empresas asociadas a oferentes de créditos, como bancos, casas comerciales, farmacias, etcétera. Por ejemplo, según Gálvez y Kremerman (2019),25 el Grupo Económico Paulmann asociado al empresario Horst Paulmann, que tiene inversiones en Colombia, Perú, Argentina y Brasil, y es dueño del Holding Cencosud SA, tiene empresas en rubros de comercio al detalle, como París, Johnson, Jumbo, Santa Isabel e Easy. Todas ofrecen crédito de consumo e incluso avances en efectivo. La inversión de las AFP con los ahorros de todos los y las trabajadores cotizantes es de US$ 1.492 millones. El ahorro forzoso que entrega bajas pensiones permite capitalizar a los grandes grupos económicos por medio de una enorme transferencia de recursos con una distribución regresiva del ingreso de forma radical, que luego se trasladan a créditos otorgados a los mismos “ahorrantes” que por medio de las AFP “invirtieron” en esas empresas que ahora son sus acreedoras. Esos mismos adultos mayores que no reciben las pensiones suficientes recurren al endeudamiento en estas empresas para poder seguir existiendo.

Algo similar ocurre con el endeudamiento juvenil: la mayor parte proviene por endeudamiento en Educación Superior (ESUP). El Estado, por medio del Crédito con Aval del Estado (CAE), desde 2006 ha recomprado un total de US$ 4.311 millones a la banca. Equivale al 53,7% del total de créditos con un sobreprecio de 25,7%.26 Para 2006 esta partida presupuestaria equivalía al 2,4% del presupuesto anual para gasto en ESUP; para 2019 fue de 24,4%.27

La matrícula se concentró de esta forma en instituciones privadas del Sistema de ESUP, donde grupos económicos asociados a este sistema se han llevado la mayor parte, con cerca del 70% del total de recursos al igual que el total del crecimiento de la matrícula. Hoy sólo el 15% está matriculado en alguna institución pública, transformándose en un apéndice del sistema.

Por otro lado, tal crédito ha producido un aumento exponencial de jóvenes endeudados y de aumento de su monto de deuda, con tasas de 41,1% de morosidad para quienes en 2019 estaban pagando el CAE. Las diez comunas que registran mayor tasa de morosidad en el Gran Santiago tienen 60% más de pobreza multidimensional, el doble de pobreza por ingresos y el 56% de los ingresos autónomos del hogar que las diez comunas que registran menores tasas de morosidad. Vale decir, a mayor morosidad, mayor pobreza y menores ingresos.

Los datos de morosidad revelan que cerca de la mitad de las personas morosas lo están con el comercio al detalle, como las casas comerciales del grupo Paulmann. A su vez, la mayor proporción de morosos según habitante adulto se concentra en las comunas de menores ingresos y periféricas, como Lo Espejo, San Ramón, Cerro Navia, Pudahuel, etcétera. En muchas supera el 40% de la población adulta con morosidad. Se trata de las comunas que registran altos índices de morosidad para los estudiantes de bajos ingresos que estudiaron con CAE. Son las mismas comunas donde las protestas han sido más violentas y la represión más dura y abusiva.

Los datos de morosidad revelan que cerca de la mitad de las personas morosas lo están con el comercio al detalle, como las casas comerciales del grupo Paulmann. A su vez, la mayor proporción de morosos según habitante adulto se concentra en las comunas de menores ingresos y periféricas.

Límites de la deuda

Recapitulando, las tesis más recientes relevantes sobre endeudamiento de los hogares en general sostienen que, producto del proceso de financiarización28 del consumo que se ha producido a nivel mundial, los países de ingresos medios, como Chile, Brasil y Turquía, por ejemplo, han visto crecer su acceso al consumo por medio del acceso al crédito en un marco de crecimiento salarial y disminución de pobreza. Esto es diferente a lo ocurrido en los países de PIB per cápita más altos, los cuales ven financiado su consumo en el marco de una contención salarial, como Estados Unidos, Inglaterra, Japón, Alemania, etcétera (González y Gómez, 2019).29

Al contrario, según nuestro modo de ver, el endeudamiento es un indicador sintético de tensiones económicas contradictorias que no se han solucionado y que hoy estallan en diversidad de espacios y momentos. Opera como una institución que renueva las relaciones sociales de (re)producción, desplazando el conflicto inherente que conlleva el mantener bajo los límites de subsistencia los ingresos de las mayorías que viven del trabajo.

Económicamente, opera como un espejismo de ascenso social que el mismo Estado promueve al prometer la posibilidad de tener acceso abierto al consumo, históricamente negado para las mayorías. O bien, como plantea González y Gómez (2019), una simulación de clase social. Políticamente es una técnica de gobierno, permite anticipar la conducta de los gobernados al incorporar al interior de la reproducción económica de los hogares la lógica de la deuda, como compromiso de pago, por lo tanto de reproducción del orden social. Sin embargo, ambas se sostienen en que la legitimidad de la deuda, es decir, la razón por la cual las mayorías consienten activamente el vivir de la deuda y pagarla, se mantenga.

Incluso si tal legitimidad se mantiene, la deuda tiene un reloj de tiempo interno dado por el sistema de reproducción social instalado en Chile. La desigualdad polarizante establece jerarquías enormes entre acreedores y deudores de tal magnitud que la deuda cambia su naturaleza económica de expansión o suavización del consumo, a una de complementariedad de salarios de subsistencia. Tal polarización de la reproducción de la vida conlleva un conflicto inherente a esta forma de reproducción económica. Es el límite de la vida material lo que se juega, no es sólo una movilidad social espuria. Es también una forma de mantener el orden de reproducción de jerarquías de forma tal que el crédito opera como una institución que aparentemente puede diluir tales jerarquías. Si falla en tal diluir –o en la creencia de las mayorías de que puede diluirlas–, la hegemonía se debilita.

La crisis de hegemonía es real, y el endeudamiento tiene que ser integrado a esa lógica del ciclo histórico, como un dispositivo de construcción de coerción y consenso activo en decadencia.

Alexander Páez es investigador de Fundación SOL de Chile. Sociólogo de la Universidad de Chile. Actualmente cursa la Maestría en Historia Económica de la Universidad de la República. Se ha especializado en investigaciones sobre trabajo, desigualdad, endeudamiento y su relación con el modo de desarrollo.

El último informe oficial de INDH es del 18 de febrero de 2020 ↩

Atria, Flores, Mayer, Sanhueza (2018). Top Incomes in Chile: A Historical Perspective of Income Inequality (1964-2015). Wid World Working Paper Series N° 2018/11. ↩

Los autores observan una caída de la concentración durante la época dorada (1987-1997 según su nomenclatura) y un aumento poscrisis asiática. Luego baja y se mantiene estable durante los 2000, observándose un aumento en los últimos años, desde 2013. Sin embargo, también constatan que 4/5 de la caída entre 1980 y 2015 se observa en el período de oro. ↩

Según CASEN 1990-2017. Ministerio de Desarrollo Social. ↩

Durán y Kremerman (2019). Identificación de la pobreza monetaria usando los ingresos del trabajo y las pensiones contributivas: el caso de Chile. Economía y Política 6(2) 63-100. Universidad Adolfo Ibáñez. ↩

Aumenta 36,1% el costo de la canasta de referencia. Para mayores detalles, ver el estudio p. 91 y la cita a Minsal et al. ↩

Calculado según precio del dólar observado en el Banco Central el 12 de marzo 2020. Es un valor bruto pues es previo a los descuentos previsionales de salud y pensiones contributivas. ↩

Durán y Kremerman (2019). Los verdaderos sueldos de Chile. Panorama actual de la fuerza de trabajo usando la ESI 2018. ↩

Páez y Sáez (2018). Subempleo estructural y semiproletarización en una perspectiva de mediana duración. Documentos del Centro de Estudio de Sociología del Trabajo 90, 2018. ↩

Corresponde a trabajadores bajo jornada de trabajo semanal parcial (part time) involuntaria, que necesitan un trabajo full time pero no lo encuentran. ↩

Kremerman, Durán y Páez (2016). “Productividad, calidad del empleo y los institutos laborales”, pp 29-42, en OIT, Desafíos de la productividad y el mundo laboral. ↩

Barriga, Durán, Sáez y Sato (2020). No es amor, es trabajo no pagado. Un análisis del trabajo de las mujeres en el Chile actual. Estudios de la Fundación SOL. ↩

Salarios (asalariado), ingreso mixto (cuenta propia) y excedentes brutos de producción (empleador). ↩

Cálculos propios a partir de Sistema de Cuentas Nacionales 2019, Banco Central de Chile. ↩

Rentas de la propiedad como intereses, dividendos y rentas. ↩

Para todos los datos de endeudamiento internacional de este artículo se utiliza la base de datos del Bank International Settlement a diciembre de 2019. ↩

Muchos países los adoptaron como forma de monitorear anticipadamente riesgos sistémicos de shock de no pago en el sistema financiero, producto del aprendizaje de la crisis subprime en Estados Unidos en 2007-2008 y de la eurozona en 2008-2009. ↩

Este dato para Chile lo calcula el Banco Central a partir de registros administrativos y lo compara con la Encuesta Financiera de Hogares. El indicador que presenta es la mediana, por lo tanto, la mitad de los hogares tienen un RCI superior a 25%. ↩

Bank International Settlement a diciembre de 2019. ↩

Excluyendo alquiler imputado. ↩

Informe de Estabilidad Financiera, segundo semestre de 2019, Banco Central de Chile. IEF (2019). ↩

Inferior a PIB per cápita de US$ 30.000. ↩

IEF (2019). Banco Central de Chile. ↩

Es un sistema que está en profundo cuestionamiento y debate sobre sus transformaciones. No se puede profundizar en este artículo puesto que el objetivo es el endeudamiento de los hogares. Sin embargo, es de suma relevancia su especificidad histórica, pues dio pie a que por primera vez en la historia de la seguridad social se construyera un sistema totalmente privatizado. Durante las reformas realizadas en los últimos años recién se ha incorporado un pilar no contributivo que subsidia a los hogares de más bajos ingresos. Sólo existen diez países en el mundo que tienen esta estructura ausente de algún principio de reparto y solidaridad. Para mayores detalles ver Fundación SOL (2020). _Derribando mitos sobre los sistemas de reparto ¿Fondos de pensiones para la seguridad social o para el sistema financiero?_ ↩

Gálvez y Kremerman (2019). ¿AFP para quién? Ideas para el Buen Vivir 15. ↩

El crédito con aval del Estado nace 2006 como una política de incorporación de la banca para financiar créditos para el estudio en educación superior. Cuenta con un subsidio en el cual el Estado se compromete a recomprar 25% de la cartera total con un sobreprecio de 6%. De esta forma se hace más atractivo el negocio para la banca. En la actualidad es fuertemente cuestionado, tanto por el movimiento de deudores y estudiantes que se han movilizado durante años como parte del sistema político que ha tomado sus demandas y las ha llevado al Parlamento. Han existido comisiones parlamentarias investigadoras para ver la existencia de fraude y contratos abusivos de los estudiantes con los bancos por el CAE, así como se ha logrado recientemente la ley Chao Dicom, que permite sacar a los estudiantes deudores de un sistema centralizado de información de deudores que mantiene la empresa DICOM-Equifax en el país, con libre consulta a quien pueda pagar el servicio. Esto bloquea casi automáticamente el acceso al crédito, incluso en algunos casos a trabajos. Esto ha traído en su conjunto que este gobierno haya hecho una promesa de enviar al Parlamento un proyecto de ley para acabar con el CAE por medio de un crédito blando. ↩

Para mayores detalles ver Kremerman, Sáez y Páez (2019). Endeudar para gobernar y mercantilizar: el caso del CAE. Estudios de la Fundación SOL. ↩

No es posible desarrollar lo que teóricamente se comprende como financiarización. Para mayor profundización teórica sobre el punto de vista que en este artículo se desarrolla de forma empírica, ver Narbona y Páez (2018). Financiarización como marco analítico para comprender la desposesión de la fuerza de trabajo. pp 69-95 en Galliorio y Julián (Comp.). Estudios del trabajo desde el Sur. Santiago de Chile: Ariadna, 2018. ↩

El artículo de González y Gómez (2019) referido está en formato de borrador aún. El artículo es González y Gómez (2019). Simulando la clase social. Crédito de consumo, estatus subjetivo y movilidad social espuria en Chile. ↩