Publicada en El Periodista el 22 de julio de 2020

Particularmente, en el caso en que no se considere reintegro de fondos, y exista como mínimo un retiro de $1 millón y como máximo $4,3 millones, el impacto variaría entre los $5.864 y $20.520.

“Retiro del 10% de los Fondos de las AFP: ¿Cuál es el verdadero impacto en las pensiones?” es el nombre de más reciente estudio de Fundación SOL, el cual profundiza sobre el proyecto de ley que propone el retiro excepcional del 10% los Fondos de Pensiones, abarcando de manera estructural las principales características del actual sistema, los determinantes de los montos de pensiones, y los posibles efectos en ellas si la iniciativa se llevase a cabo.

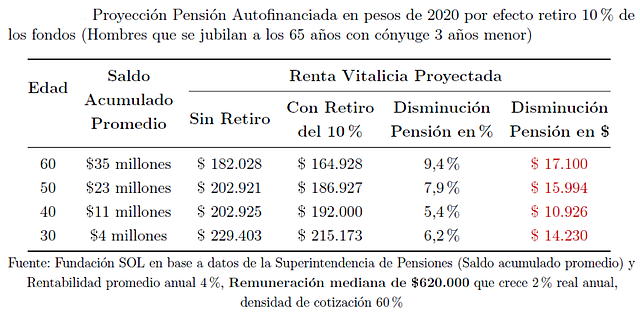

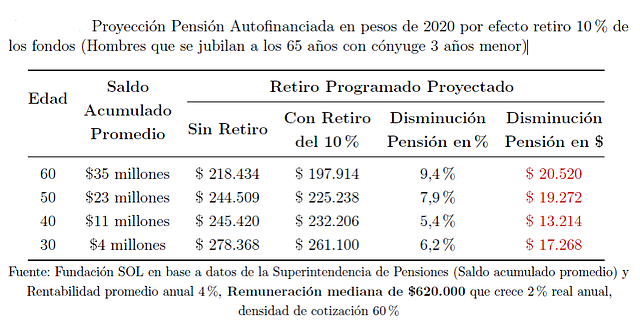

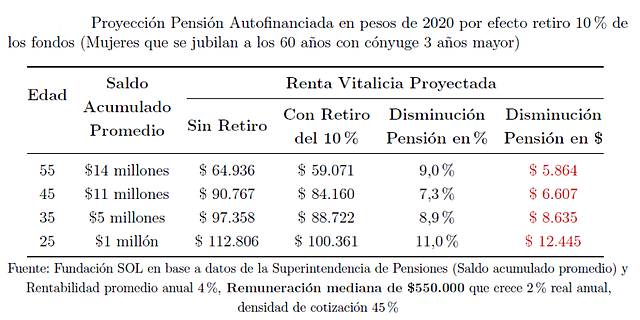

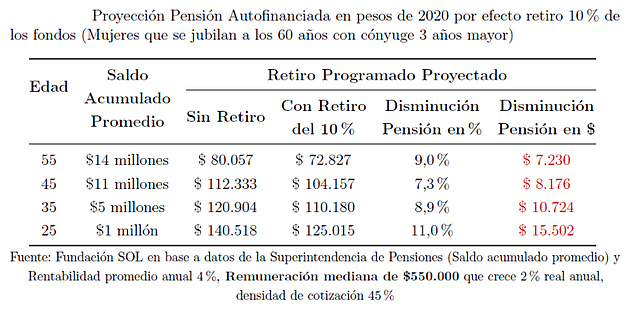

La investigación realiza diversas simulaciones para casos representativos según sexo, edad y tipo de pensión, considerando montos acumulados promedio en la cuenta individual para cada caso, según datos de la Superintendencia de Pensiones.

Francisca Barriga, investigadora de Fundación SOL y una de las autoras del estudio afirma que “estos resultados dejan al descubierto un sistema que produce pensiones completamente insuficientes, a modo de ejemplo, la mitad de las personas que se pensionaron por vejez el año 2019 alcanzó a autofinanciar un monto de $49 mil o menos, según datos publicados por la Superintendencia de Pensiones”.

El estudio analiza dos escenarios principales. El primero considera las indicaciones propuestas de retiro mínimo de $1 millón y máximo de $4,3 millones. En este caso, el impacto en las pensiones autofinanciadas para la mayoría de los hombres estaría entre los $10.926 y $20.520, y para las mujeres la disminución sería entre los $5.864 y $15.502.

En los cuadros siguientes (4 en total), se observan los casos de hombres y mujeres, para modalidades de pensión de renta vitalicia y retiro programado, para este primer escenario.

Cuadro 1: Simulación para hombres en modalidad de renta vitalicia. Considera mínimo y máximo de $1 millón y $4,3 millones.

Cuadro 2: Simulación para hombres en modalidad de retiro programado. Considera mínimo y máximo de $1 millón y $4,3 millones.

Cuadro 3: Simulación para mujeres en modalidad de renta vitalicia. Considera mínimo y máximo de $1 millón y $4,3 millones.

Cuadro 4: Simulación para mujeres en modalidad de retiro programado. Considera mínimo y máximo de $1 millón y $4,3 millones.

El segundo escenario de simulación es para un retiro del 10% en términos generales, es decir, sin considerar los mínimos y máximos propuestos. En este caso, el efecto para las pensiones autofinanciadas de la mayoría de los hombres fluctuaría entre los $5.692 y $20.520, y para las mujeres entre apenas los $1.245 y $8.176.

La investigación da cuenta de cómo las pensiones en Chile no dependen directamente de cuántos años se cotizó, ni del salario promedio cotizado, sino que de múltiples factores exógenos relacionados con los vaivenes del mercado bursátil y lógicas individuales. En ese sentido, explora conceptos como el Capital Necesario Unitario, cómo afecta la estructura del hogar en las pensiones, las tablas de mortalidad aplicadas y los multifondos administrados por las AFP.

Para Marco Kremerman, investigador de Fundación SOL y también autor del estudio, “esto se debe a la ausencia de un verdadero Sistema de Seguridad Social, ya que Chile solamente tiene un mercado de cuentas individuales de ahorro forzoso, que elimina todo componente solidario en su pilar contributivo, reproduciendo y profundizando las desigualdades sociales y económicas”.